1 大模型的优势

随着人工智能技术的飞速发展,大模型(如 GPT、BERT 等)在金融领域的应用逐渐深入,大模型在策略定制与编码中的优势显而易见。它不仅提高了策略开发的效率和精度,还降低了成本,减少了人为偏差。随着技术的进一步发展,大模型将在金融领域发挥越来越重要的作用,成为投资者不可或缺的工具。

相比人类,大模型在策略开发中具有以下优点:

1. 高效性与速度

大模型能够在极短的时间内完成策略的设计、优化和编码。传统上,人类开发者需要花费数天甚至数周的时间研究市场数据、编写代码并测试策略,而大模型可以在几分钟内生成完整的策略代码,并快速迭代优化。这种高效性极大地缩短了策略开发周期,使投资者能够更快地响应市场变化。

2. 强大的数据处理能力

大模型能够处理海量的历史数据和实时市场信息,从中提取出复杂的模式和规律。人类在面对大量数据时容易受到认知限制,而大模型可以轻松分析数百万条数据点,识别出潜在的趋势和相关性,从而生成更精准的策略。

3. 多样化的策略生成

大模型能够基于不同的市场条件和投资目标,生成多样化的策略。无论是趋势跟踪、均值回归还是套利策略,大模型都可以根据需求快速生成相应的代码。相比之下,人类开发者往往受限于经验和知识范围,难以覆盖所有可能的策略类型。

4. 自动化优化与回测

大模型可以自动进行策略参数的优化和历史回测,找到最优的参数组合。人类开发者需要手动调整参数并运行回测,耗时且容易出错。大模型则可以通过算法快速遍历参数空间,找到最佳配置,同时生成详细的绩效报告。

5. 减少人为偏差

人类在策略开发中容易受到情绪、认知偏差和经验局限的影响,导致策略设计不够客观。大模型基于数据和算法,能够完全客观地生成策略,避免人为因素的干扰,从而提高策略的稳定性和可靠性。

6. 持续学习与迭代

大模型具有持续学习的能力,可以根据最新的市场数据和反馈不断优化策略。人类开发者需要不断学习和更新知识,而大模型可以自动从新数据中学习,保持策略的时效性和竞争力。

7. 低成本与可扩展性

使用大模型开发策略可以显著降低人力成本和时间成本。此外,大模型可以同时为多个市场、多种资产生成策略,具有极强的可扩展性。人类开发者则需要投入大量资源才能实现类似的效果。

实际应用场景

-

量化投资:大模型可以快速生成并优化量化交易策略,帮助机构投资者提高收益。

-

个性化策略:根据投资者的风险偏好和投资目标,大模型可以定制个性化的策略。

-

实时调整:大模型可以实时监控市场变化,动态调整策略参数,适应不同的市场环境。

2 代码实现

我们要为代理(agent)配置了两个工具和一个智能大模型:

回测工具(run_pybroker):用于评估策略的表现。

信息获取工具 (ExecContext_Info):帮助编写符合规范的策略代码,降低错误率。

大模型 (如 deepseek):辅助策略开发和决策。

运行流程如下:

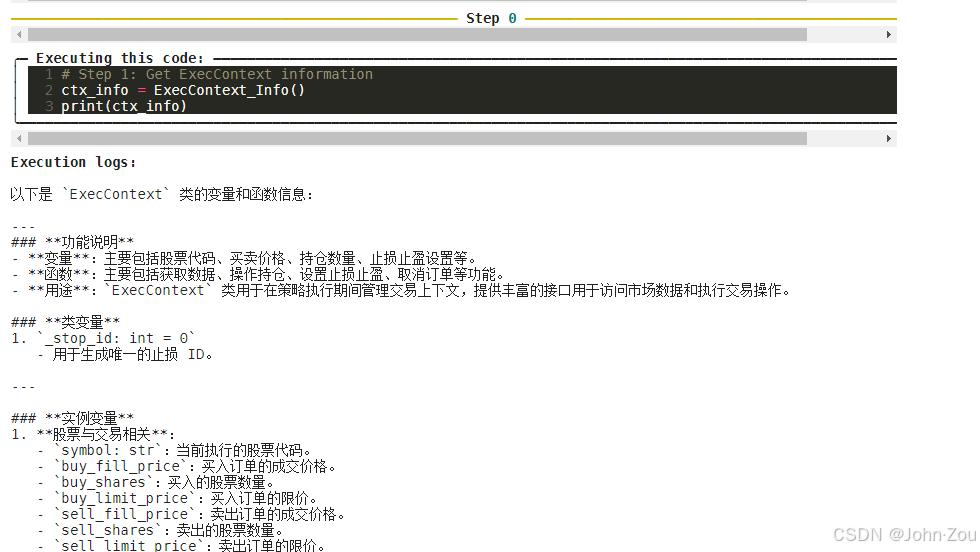

1. 代理首先使用 `ExecContext_Info` 获取代码编写规范,以减少错误。

2. 编写策略后,调用回测工具`run_pybroker`评估策略效果。

3. 根据回测返回盈亏率、sharpe值等回测评估指标,代理评估收益是否满足预期,若否,则调整策略,并重新回测。

4. 这一过程会持续迭代,直到策略满足预期或达到预设的最大迭代次数为止。

本示例的策略在回测期间表现优秀,总收益率高达 72.36%,胜率也达到 77.61%。

1.基础工具

- run_pybroker:用于策略回测,使Agent能评估交易策略的表现。

- ExecContext_Info:为Agent提供策略代码编写指导,让Agent编写代码,减少出错的概率。

部分代码如下:

@tool

def run_pybroker(stock_code: str, start_date: str, end_date: str, Strategy_Sring: str) -> str:

"""

运行 PyBroker 回测框架,使用指定的交易策略进行股票回测。

Args:

stock_code: 股票代码(例如:"601088")

start_date: 回测开始日期,格式为 YYYYMMDD(例如:"20210101")

end_date: 回测结束日期,格式为 YYYYMMDD(例如:"20241129")

Strategy_Sring: PyBroker的交易函数定义代码逻辑,定义了买卖逻辑。格式:字符串格式;函数定义为:def Strategy_Func(ctx: ExecContext)。

Returns:

str: 键绩效指标(KPIs)

"""

from pybroker.ext.data import AKShare

from pybroker import StrategyConfig, Strategy

# 创建策略配置对象,设置初始现金为500,000元

strategyconfig = StrategyConfig(initial_cash=100000)

# 创建策略对象,设置数据源为AKShare,开始日期为'20230801',结束日期为'20230830',策略配置为my_config

strategy = Strategy(

data_source=AKShare(),

start_date=start_date,

end_date=end_date,

config=strategyconfig

)

# 在这里执行策略函数

......

# 执行回测

result = strategy.backtest(calc_bootstrap=True)

import json

result_dict = result.metrics_df.to_dict(orient='records')

result_json = json.dumps(result_dict, ensure_ascii=False)

return result_jsonExecContext_Info工具代码片段:

@tool

def ExecContext_Info() -> str:

"""

获取 ExecContext 类的变量说明,用于在编写 pybroker 策略代码时提取变量。

Returns:

str: ExecContext 类的源代码,包含类的定义、属性、方法及其实现细节。

"""

desc_str='''

以下是 `ExecContext` 类的变量和函数信息:

---

### **功能说明**

- **变量**:主要包括股票代码、买卖价格、持仓数量、止损止盈设置等。

- **函数**:主要包括获取数据、操作持仓、设置止损止盈、取消订单等功能。

- **用途**:`ExecContext` 类用于在策略执行期间管理交易上下文,提供丰富的接口用于访问市场数据和执行交易操作。

### **类变量**

1. `_stop_id: int = 0`

- 用于生成唯一的止损 ID。

---

### **实例变量**

1. **股票与交易相关**:

- `symbol: str`:当前执行的股票代码。

- `buy_fill_price`:买入订单的成交价格。

- `buy_shares`:买入的股票数量。

- `buy_limit_price`:买入订单的限价。

- `sell_fill_price`:卖出订单的成交价格。

- `sell_shares`:卖出的股票数量。

- `sell_limit_price`:卖出订单的限价。

- `hold_bars: Optional[int]`:持仓的 bar 数量,超过后自动平仓。

- `score: Optional[float]`:用于对股票进行排名的分数。

2. **自定义数据与会话**:

- `session: MutableMapping`:用于存储自定义数据的字典。

3. **止损与止盈设置**:

- `stop_loss`:止损点数。

- `stop_loss_pct`:止损百分比。

......

2.定义代理

定义代理:`agent = CodeAgent`,其参数作用如下:

- `tool`: 列出为代理配备的工具,如回测和信息获取工具。

- `model`: 指定用于辅助代码生成或决策的大模型。

- `max_iterations`: 设置最大迭代次数,以避免无限循环。

- `additional_authorized_imports`: 授权导入特定的Python算法包,丰富代理的代码编写环境。

这样配置后,代理能够在受限且安全的环境中执行任务,同时具备必要的功能和资源来完成复杂的编程工作。

agent = CodeAgent(

tools = [run_pybroker,ExecContext_Info],

model= model,

max_iterations = 10, # 添加最大迭代次数限制

additional_authorized_imports=["pybroker","typing",'datetime', 'statistics', 'time', 'collections', 'queue', 'pybroker', 'itertools', 'random', 're', 'unicodedata', 'typing', 'math', 'stat','pandas_ta']

)3.启动代理

完成工具和模型的配置后,可以通过调用 agent.run() 函数来启动代理,使其开始执行任务。本示例我们给代理定的目标是:编写一个交易策略函数 Strategy_Func,用于测试股票代码为 {601088} 的股票在 {20200101} 到 {20231231} 这段时间内的表现,目标是实现总回报率 ≥10%。

agent.run(f"""

# 编写一个交易策略函数 Strategy_Func,用于测试股票代码为 {symbol} 的股票在 {start_date} 到 {end_date} 这段时间内的表现,目标是实现总回报率 ≥10%。

# 第一步1. 定义交易策略函数的代码字字符变量

-- 代码必须按照 pybroker 的规范来写。

-- 注意:交易策略函数必须写成字符串格式,函数名称必须是 def Strategy_Func(ctx: ExecContext),不能改名字。

-- 使用ExecContext_Info工具,获取参数ctx的变量和函数信息。

-- 参考下面的模板:

```

# 你要导入的包

from pybroker import ExecContext

def Strategy_Func(ctx: ExecContext):

# 策略的说明

# 你要实现的策略代码

```

# 2. 使用该策略执行回测

-- 注意:回测框架`run_pybroker`已经被定义,请勿更改此名称。

-- 回测框架`run_pybroker`已经被定义,接下来我将使用这个策略执行回测,以评估其在给定时间段内的表现。

run_pybroker(

stock_code={symbol},

start_date={start_date},

end_date={end_date},

Strategy_Sring=[交易策略函数代码字符串]

)

# 3. 分析回测结果

# 回测完成后,返回以下关键绩效指标(KPIs):

- 总交易次数: trade_count

- 初始市场价值: initial_market_value

- 结束市场价值: end_market_value

- 总盈亏(PnL): total_pnl

- 未实现盈亏: unrealized_pnl

# 4. 结果输出

# 输出格式:必须包含三个元素:最优的交易策略函数`Strategy_Func`、策略说明、KPIs。

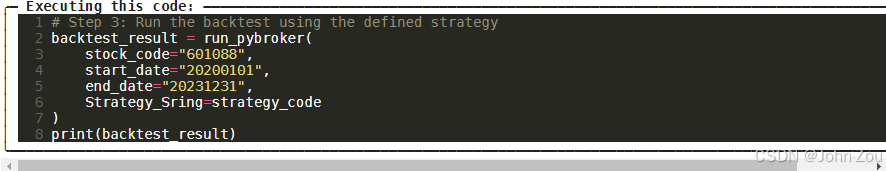

""")运行过程

Step 0:执行ExecContext_Info工具,获取编写符合规范

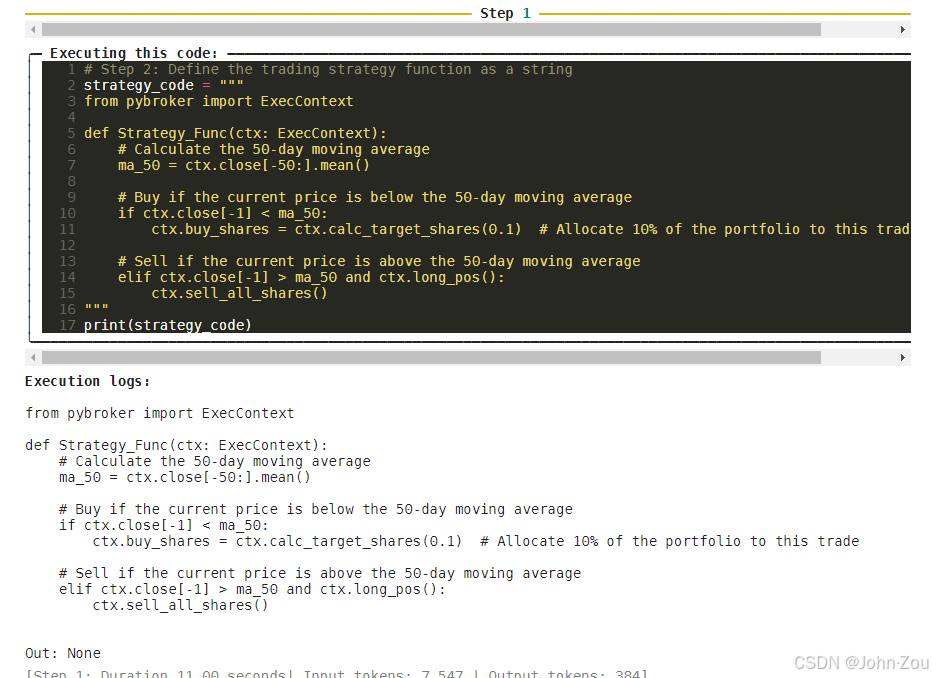

Step 1:编写策略函数Strategy_Func

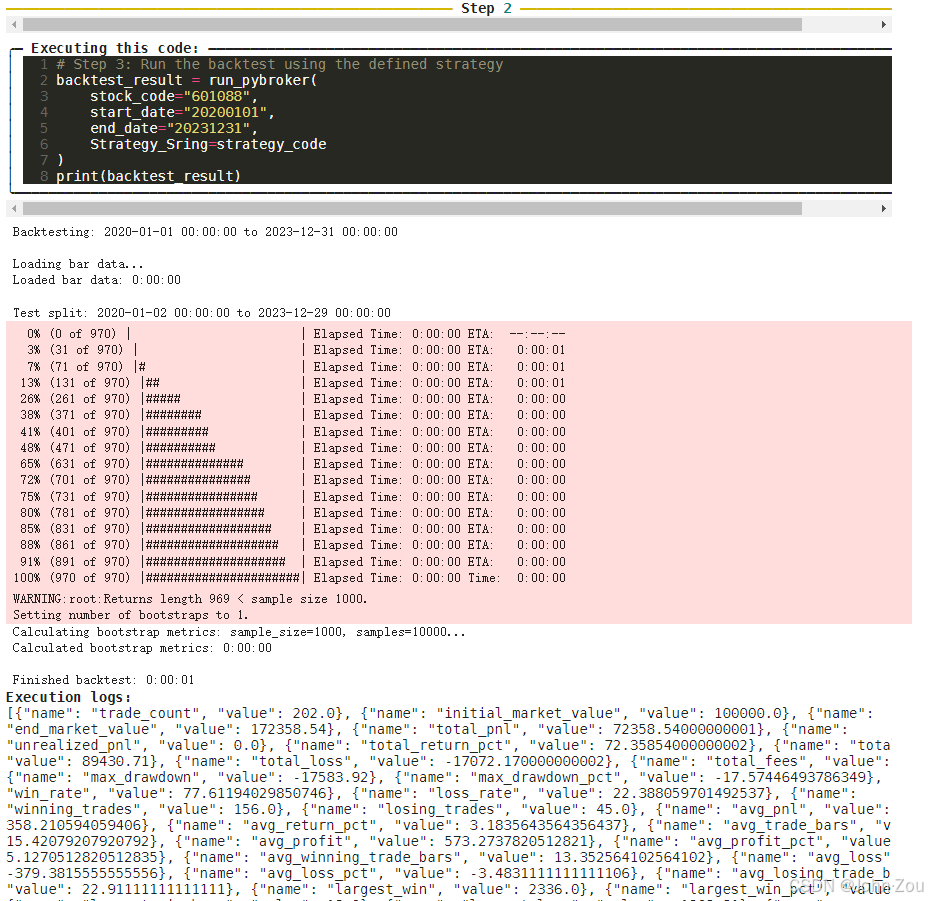

Step 2:对策略函数进行回测

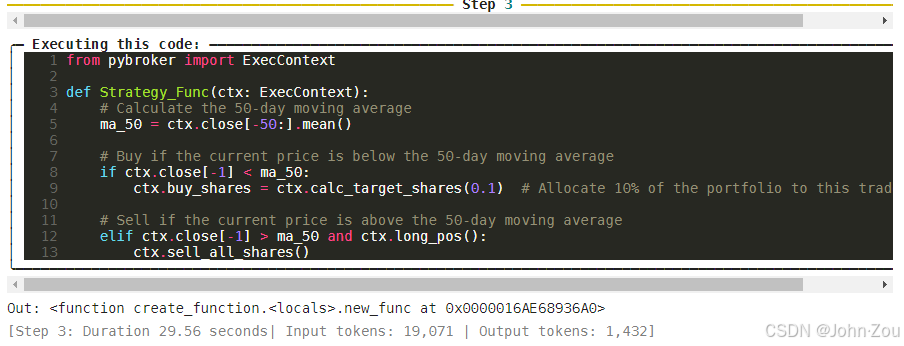

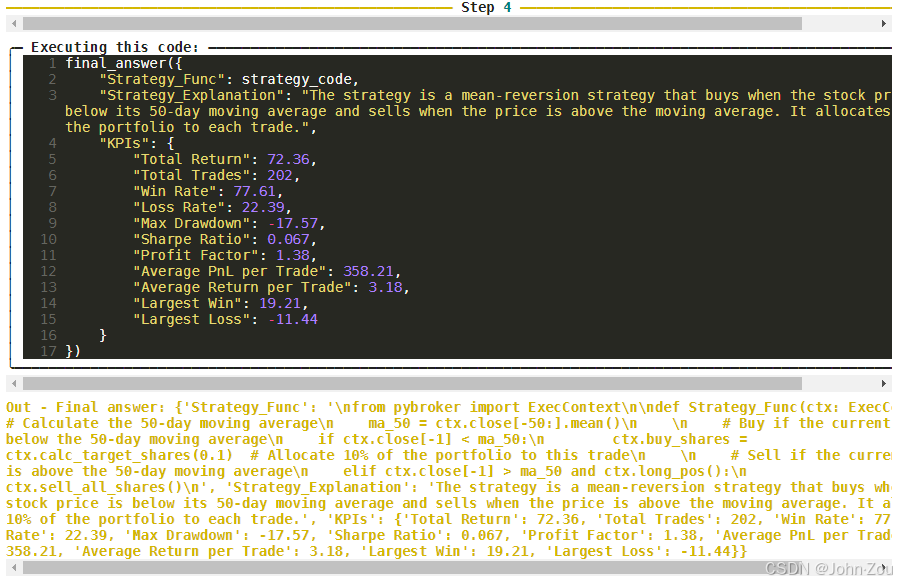

Step 3-4:评估回测效果(策略的总收益率为 72.36%,达到预期),结束任务并输出。

4.回测结果解析

Strategy_Func:策略函数

from pybroker import ExecContext

def Strategy_Func(ctx: ExecContext):

# Calculate the 50-day moving average

ma_50 = ctx.close[-50:].mean()

# Buy if the current price is below the 50-day moving average

if ctx.close[-1] < ma_50:

ctx.buy_shares = ctx.calc_target_shares(0.1) # Allocate 10% of the portfolio to this trade

# Sell if the current price is above the 50-day moving average

elif ctx.close[-1] > ma_50 and ctx.long_pos():

ctx.sell_all_shares()

计算 50 日移动平均线:

使用最近 50 个交易日的收盘价计算移动平均线(

ma_50)。

ma_50 = ctx.close[-50:].mean()买入条件:

如果当前价格(

ctx.close[-1])低于 50 日移动平均线(ma_50),则生成买入信号。买入时,使用投资组合的 10% 资金(

ctx.calc_target_shares(0.1))进行交易。卖出条件:

如果当前价格(

ctx.close[-1])高于 50 日移动平均线(ma_50),并且当前有持仓(ctx.long_pos()),则生成卖出信号。卖出时,平掉所有持仓(

ctx.sell_all_shares())。

Strategy_Explanation:策略解释

The strategy is a mean-reversion strategy that buys when the stock price is below its 50-day moving average and sells when the price is above the moving average. It allocates 10% of the portfolio to each trade.

翻译:

这是一个 均值回归策略。当股票价格低于 50 日移动平均线时买入,假设价格会回归均值。当股票价格高于 50 日移动平均线时卖出,假设价格会从高点回落。每次交易使用投资组合的 10% 资金。

KPIs:关键绩效指标

'KPIs': {

'Total Return': 72.36, # 总收益率(%)

'Total Trades': 202, # 总交易次数

'Win Rate': 77.61, # 胜率(%)

'Loss Rate': 22.39, # 亏损率(%)

'Max Drawdown': -17.57, # 最大回撤(%)

'Sharpe Ratio': 0.067, # 夏普比率

'Profit Factor': 1.38, # 盈利因子

'Average PnL per Trade': 358.21, # 每笔交易的平均盈亏(金额)

'Average Return per Trade': 3.18, # 每笔交易的平均收益率(%)

'Largest Win': 19.21, # 最大盈利(%)

'Largest Loss': -11.44 # 最大亏损(%)

}

总收益率(

Total Return):

策略的总收益率为 72.36%,表现非常优秀。

交易次数(

Total Trades):

总交易次数为 202 次,表明策略交易频率较高。

胜率(

Win Rate):

胜率为 77.61%,说明大部分交易是盈利的。

亏损率(

Loss Rate):

亏损率为 22.39%,与胜率互补,表明亏损交易占比较低。

最大回撤(

Max Drawdown):

最大回撤为 -17.57%,表明策略在回测期间的最大资金回撤幅度为 17.57%。

夏普比率(

Sharpe Ratio):

夏普比率为 0.067,较低,表明策略的风险调整后收益不高。

盈利因子(

Profit Factor):

盈利因子为 1.38,大于 1,表明策略的盈利总额大于亏损总额。

每笔交易的平均盈亏(

Average PnL per Trade):

每笔交易的平均盈亏为 358.21(金额单位)。

每笔交易的平均收益率(

Average Return per Trade):

每笔交易的平均收益率为 3.18%。

最大盈利(

Largest Win):

单笔交易的最大盈利为 19.21%。

最大亏损(

Largest Loss):

单笔交易的最大亏损为 -11.44%。

5.模型定义的策略评价

优点

高胜率:胜率高达 77.61%,表明策略的盈利交易比例很高。

高总收益率:总收益率为 72.36%,表现非常优秀。

简单易实现:策略逻辑清晰,仅依赖 50 日移动平均线,适合初学者理解和实现。

缺点

夏普比率低:夏普比率为 0.067,表明策略的风险调整后收益较低。

最大回撤较高:最大回撤为 -17.57%,可能存在较大的资金波动风险。

交易频率高:总交易次数为 202 次,可能导致较高的交易成本。