原创文章第586篇,专注“AI量化投资、世界运行的规律、个人成长与财富自由"。

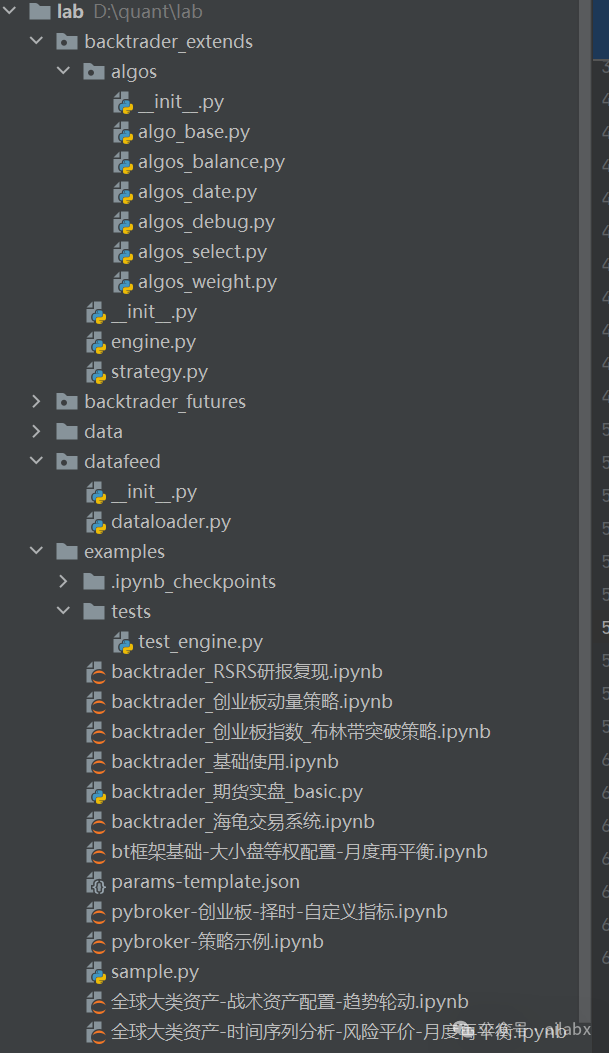

代码截图如下:

请大家请往下载更新:AI量化实验室——2024量化投资的星辰大海

包含本周提及的所有策略:海龟,RSRS,动量,布林带,大类资产配置,风险平价等。

另外,backtrader进行了封装,支持参数优化、多策略运行等。

还有人留言cue我说——有本事你搞个私募呀。

其实这是我在想的事情,至少具备一个优秀小型私募的职业投资能力。——以出世的心态,做入世的事情。

至于做不做资管,目前想法可能是不,做自营就好了,没有那么多条条框框,也不想向外界证明什么。

市面上几乎能找到的开源框架都用过,多数代码都读过,设计的理念,优缺点——自己也从零写过。

私募策略长什么样子,以交易为生的目标应该是什么样的?

多因子策略容量大,策略比较简单,主要就是“找因子”。——对比传统的规则信号,则是构建指标。——比如前面咱们分享的海龟策略。借由唐奇安通道,使用ATR来加仓或止损。

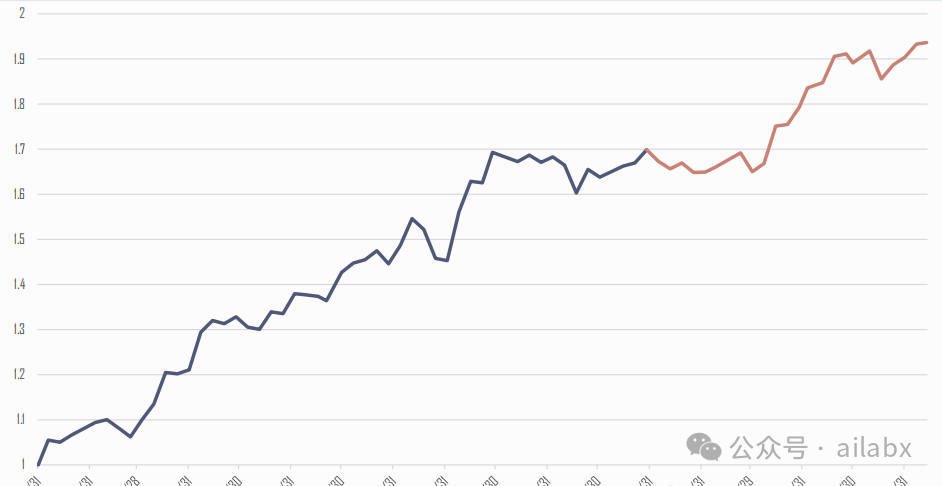

可以看看一个私募策略的样子:

下面这样的回测+实盘曲线看着就比较舒服——年化收益:33.78%,最大回撤:5.04%。

这是一家规模3亿左右的私募的短周期截面CTA。

交易标的:交易30+活跃品种,持仓周期:1-3天,价量数据为主,盘前数据参考均来自三方,盘中有自研交易体系做交叉验证,剔除噪音。

因子&迭代:90%截面因子+10%时序因子,均为逻辑因子,单因子较复杂,严控入池条件,原先利用子策略波动率平价系统进行净值波动控制,现利用长周期时序信号调整波动率预期,进而进行择时。

策略模型:多因子打分系统,多前50%空后50%,控市值中性。

几个要点:量价数据为主,但截面多因子轮动,多前空后。截面因子就是横向对比。

先控回测,再谈收益。

如何控制回撤,一是分散,二是仓位,三是止损。

多个标的——相关性越低越好,本身组合在一起就会降低波动(相互对冲——从风控的角度,如公募,单股票不得超过10%也是这个目的,担心过于集中的风险暴露)。多标的一定是截面多因子轮动。

如同我们在大类资产配置里使用的那样。年化达21%(K=1),最大回撤35%,K=3时,卡玛比最优,最大回撤20%(年化15.2%)| Quantlab5.0代码发布

历史文章:

backtrader国内期货实盘环境搭建——回测得来终觉浅,觉知量化要实盘。

RSRS研报复现——年化21.5%,含RSRS标准分,右偏标准分的Backtrader指标计算(代码+数据)

年化15.73%:创业板指数布林带突破Backtrader策略(代码+数据)